Россия сотовая

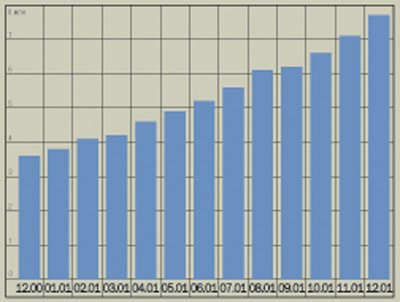

Если 2000 год назвали началом сотового бума в России, то прошедший год запомнится его достойным продолжением. В год 10-летнего юбилея сотовой связи в России оказались опровергнутыми даже самые оптимистичные прогнозы в отношении роста числа абонентов. Почти никто не ожидал, что Россия завершит 2001 год, более чем удвоив абонентскую базу (+131%) и меньше чем на четверть миллиона не дотянув до отметки в 8 млн. абонентов.

Если на конец 2000 года в России насчитывалось 3 400 000 абонентов, то в конце 2001 года их число увеличилось до 7 840 000, что, однако, означает некоторое замедление темпов прироста по сравнению с 2000 годом. Это можно объяснить тем, что продолжается переход от удовлетворения спроса верхушки потребительской пирамиды к удовлетворению массового рынка, многие представители которого не способны на значительные расходы на связь.

И все же, несмотря на это, установлен еще один рекорд, Россия переместилась на второе место среди стран Восточной Европы по абсолютному числу абонентов сотовой связи, обогнав Чехию. Наша страна достигла уровня проникновения 5,3%, что на порядок меньше, чем в других европейских странах.

Крупнейшие игроки российского рынка сотовой связи

Вновь, как и в 2000 году, основной прирост был достигнут прежде всего за счет стремительного роста сетей GSM, в первую очередь, московских операторов МТС и "Вымпелкома". Впрочем, в 2001 году к ним добавился еще один оператор "всероссийского" масштаба, хотя и не оформленный юридически в виде ОАО, но вполне реальный проект "МегаФон" (за которым, как известно, стоят "Телекоминвест" и скандинавские компании). Суммарное число абонентов "МегаФона" по ряду оценок в конце декабря 2001 года превысило 900 000 (включая "Северо-Западный GSM").

РИС. 1. РОСТ ЧИСЛА РОССИЙСКИХ АБОНЕНТОВ СОТОВОЙ СВЯЗИ В 2001 ГОДУ

В регионах с большим отрывом от остальных компаний лидировала компания "Кубань-GSM", завершившая год с 373 тыс. абонентами в Краснодарском крае, за которой следует ассоциация СМАРТС с 240 тыс. абонентами в Поволжье.

Кроме компаний-операторов, на рынке России действуют еще и компании-инвесторы, выполняющие роль управляющих холдингов. В 2001 году два таких холдинга - Millicom International Cellular и MCT Corp. проявили недюжинную энергию, связанную не столько с инвестициями в российскую связь, сколько с организационной работой, которая позволила придать их собственности бОльшую ценность в глазах потенциальных покупателей.

В случае с Millicom компании удалось найти покупателя на свое, в общем-то, достаточно "пестрое" хозяйство. Покупателем российских сотовых компаний (доли в 11 непопулярных в России компаний стандартов AMPS/TDMA (DAMPS) и 20-процентной доли в МСС), а значит, и новым российским игроком стала шведская компания Tele2, по оценкам которой, число новых абонентов под маркой Tele2 за счет этой сделки возросло до 124 тысяч. Дело, однако, не в старых клиентах, а в том, что большинство компаний AMPS/TDMA (DAMPS) уже обзавелись лицензиями GSM-1800, что и может представляться для Tele2 "лакомым кусочком". Неясно при этом, смогла ли Millicom за счет этой сделки (оцениваемой в примерно $10 млн. за каждого оператора - лицензиата GSM, проведенной в виде обмена акциями), хотя бы вернуть сделанные в России инвестиции, или просто предпочла взять то, что еще можно было получить. Не очень ясно и то, что, собственно, собирается делать со своей покупкой Tele2, поскольку, по оценкам аналитиков, таким "отдельно стоящим" компаниям уже не выжить в условиях конкуренции с операторами федерального масштаба. Если так, то можно ожидать, что Tele2 не останется последним владельцем 12 компаний и они оптом или в розницу еще раз сменят собственника, возможно, заполняя лицензионные "пробелы" МТС и "Вымпелкома".

MCT Corp. Этому инвестору, как известно, принадлежат доли в 14 российских операторах TDMA, а также в четырех компаниях GSM и в трех - NMT. Ряд сделок по приобретению региональных операторов еще находится в стадии оформления. За 2001 год компании удалось также осуществить заметные преобразования своего российского бизнеса, в частности, добиться от Минсвязи выдачи лицензий GSM-1800 для "своих" компаний. Был также проведен тендер на поставку соответствующего оборудования, который выиграла китайская компания Huawei Technologies.

Похоже, MCT полагает, что продавать "бумажные" компании, активы которых сводятся к только что полученной лицензии GSM-1800, - не слишком выгодный бизнес и желает перед возможной продажей придать своей собственности вид "альтернативного игрока" на российском рынке сотовой связи. Напрашивается, однако, сравнение с владельцем квартиры в новостройке, который решил перед продажей поставить в нее новую недорогую мебель и наклеить обои, рассчитывая, что после этого сможет продать ее подороже.

Оправдаются ли надежды MCT? Или компания попытается играть "свою игру"? В пользу варианта самостоятельного участия в развитии рынка России говорит "системный подход", раскрутка единой торговой марки Indigo, сообщение о намерении приобрести еще несколько российских операторов связи. Против этого варианта - отсутствие у MCT Corp. финансовых ресурсов. Напрашивающийся вывод: компания может надеяться удачно выйти на американский рынок с акциями, а уж затем как дело повернется: Справедлив ли наш прогноз, станет ясно, скорее всего, еще в 2002 году.

Московский рынок

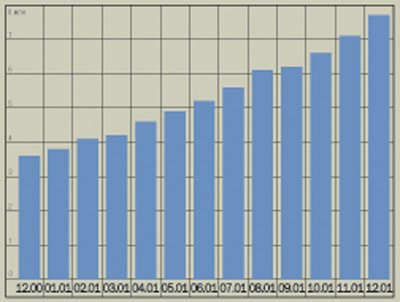

В 2000 году темпы роста "Вымпелкома" были относительно невелики на фоне успехов МТС, прирост числа абонентов составлял 126% против 291% у МТС.

В 2001 году ситуация изменилась, особенно во втором полугодии. Прирост числа абонентов МТС в московском регионе составил не более 90%, тогда как прирост "Вымпелкома" достиг 140%. И все же, несмотря на относительное превосходство в темпах прироста, в абсолютной величине абонентской базы "Вымпелком" по-прежнему заметно уступает МТС, а "МегаФон" столь же значительно уступает "Вымпелкому".

РИС.2. УРОВЕНЬ ПРОНИКНОВЕНИЯ СОТОВОЙ СВЯЗИ В МОСКВЕ И РОССИИ В 1999-2001 ГОДАХ

Продолжала сокращаться прибыль от одного абонента, отражая то, что компании "разрабатывают" все менее и менее обеспеченные слои населения. Если по итогам 2000 года ARPU абонентов МТС составлял $56, то к октябрю 2001 года это значение уменьшилось до $39. Вынужден был снижать доходность и "Вымпелком": падение ARPU за год, прошедший с октября 2000 года по октябрь 2001, составило $8, а абсолютная величина ARPU достигла $28. Тенденция негативная: Россия еще и близко не подошла к европейским параметрам проникновения, но доходность с одного абонента уже уменьшилась до весьма скромных значений.

В течение 2001 года операторам пришлось пойти на уменьшение "запаса прочности", т. е. разницы между себестоимостью минуты разговора и средним тарифом. Если первое, по данным президента МТС Михаила Смирнова, в Москве составляет $0,15, то средний тариф "Вымпелкома" и "МТС" за первые три квартала 2001 года сократился с $0,34 до $0,19 (данные "Вымпелкома"). Также можно прогнозировать, что к концу года средний тариф сократится даже до $0,18.

Вслед за компанией "Московская сотовая связь", которая рискнула ввести безлимитный тарифный план в 2000 году, в 2001 году на такие же меры решился "Вымпелком", а затем и МТС. Ход, безусловно, привлекательный для клиентов с высокими и средними доходами, но достаточно рискованный в связи с тем, что даже сравнительно небольшое число пользователей данного тарифа могут создавать значительную нагрузку в сети.

МТС и "Вымпелком", впрочем, позволили себе тронуть еще одну "священную корову" - ввести тарифный план с посекундной тарификацией начиная с первой секунды. "Вымпелком" начал делать это в некоторых из вновь открытых им региональных сетей в Центральном регионе, а МТС предложила практически всем клиентам тарифный план "Десятка", тарифицируемый с первой секунды интервалами по 10 секунд.

Еще одно важнейшее событие для москвичей - запуск в Москве третьей по счету сети GSM филиала проекта "МегаФон". Более чем втрое уступающая по числу базовых станций сетям МТС и "Вымпелком", сеть "МегаФон" в Москве пытается привлечь абонентов маркетинговыми инициативами и качественным обслуживанием. Хотя пока что запуск новой сети не оказал заметного влияния на ситуацию на московском рынке, он не может не учитываться в прогнозировании ситуации в 2002 году.

За 2001 год число абонентов "Московской сотовой связи" продолжало сокращаться. По-видимому, этот процесс продолжится и в 2002 году, поскольку все планы "реанимации" компании связывают лишь с переходом ее в стандарт IMT-MC, что, по сути, означает появление в Москве нового оператора, не предоставляющего услуги роуминга и обладающего более чем скромным ассортиментом абонентского оборудования, причем достаточно дорогого. Это же в полной мере относится и к сетевому оборудованию, так что серьезного оттока абонентов от операторов GSM к новому оператору ожидать в 2002 году не следует, а вот заметного сокращения числа пользователей сети NMT-450 вполне можно ожидать.

Судьба сети опального в России стандарта IS-95 (CDMA) "Сонет" и вовсе туманна. Вероятно, следует ожидать продажи этого оператора, после чего наиболее вероятным представляется сценарий перепрофилирования. В любом случае не стоит ожидать, что в 2002 году обновленный "Сонет" сможет "делать погоду" на рынке Москвы.

Регионы

Говорить о регионах по результатам 2001 года стало сложнее. Прежде всего потому, что тройка лидеров - МТС, "Вымпелком" и "МегаФон" - редко расшифровывают свои отчетные цифры по отдельным регионам.

После того, как "МегаФон" получил в декабре 2001 года лицензию GSM на Центральный регион, он стал первым оператором, обладающим лицензиями GSM на всю территорию России. Выросла в 2001 году и лицензионная территория "Мобильных телесистем" за счет приобретения ряда региональных операторов. Теперь МТС оказывает услуги связи уже в 29 регионах России. Лишь немногим отстает "Вымпелком" - услуги в 26 регионах России, тогда как лицензионная территория даже больше, чем у МТС.

Казалось бы, говоря о регионах, можно было бы рассказать о таком лидере, каким является компания "Кубань-GSM", завершившая год с более чем 370 000 абонентов (рост 355% за 2001 год). Но по неофициальным данным, которые, тем не менее, представляются достоверными, эта компания в 2002 году станет еще одной частью сети "Мобильных телесистем".

Еще одним крупным и при этом независимым игроком на региональном рынке остается ассоциация СМАРТС. Менеджмент СМАРТС в течение всего года не желал согласиться с ценой, предлагаемой "Мобильными телесистемами", предлагая свою, завышенную с точки зрения аналитиков. В итоге ее никто не купил (у компании 240 000 абонентов).

Возможно, на упорство управленцев компании повлиял тот факт, что "Вымпелком" может начать действовать в Поволжье и самостоятельно, а не через компанию "Самара-Билайн", как планировалось ранее, а значит, можно предположить, что "Вымпелком" также рассматривается в качестве потенциального покупателя СМАРТС.

В целом следует признать, что наибольших успехов в региональном развитии добилась компания МТС - уже 20% ее клиентов проживают вне Московского региона. Это более чем 500 000 абонентов (без учета сети "Кубань-GSM", покупка которой московским оператором - практически решенный вопрос)!

Если подходить формально, то победителем регионального "соревнования" следовало бы признать "МегаФон", обслуживающий более 900 000 абонентов, из которых не более 26 000 (по данным на конец 2001 года) относятся к московской лицензионной зоне. Но такой подход был бы несправедливым, поскольку ударной силой "МегаФона" остается "Северо-Западный GSM", обслуживающий 750 000 абонентов в "родном" для него Северо-Западном регионе (в основном в Санкт-Петербурге и Ленинградской области). Таким образом, истинно "региональные" проекты "МегаФона", в частности, на Северном Кавказе, пока что остаются более чем скромными попытками входа на региональные рынки.

Второе место по праву - за "Вымпелкомом". Итогами деятельности за 2001 год коммерческой эксплуатации сети "Би Лайн GSM" является открытие филиалов в 9 регионах. Кроме того, "Вымпелком-Р" оказывает услуги сотовой связи в Воронеже, а также через свою дочернюю "Сотовую компанию" в Новосибирске, которая была приобретена еще в апреле прошлого года. До конца января 2002 года "Вымпелком-Р" открывает филиалы еще в 7 регионах. До конца года филиалы будут открыты во всех регионах, на которые имеются лицензии - таких сейчас 50. На начало января 2002 года абонентская база составляла 110300 пользователей в регионах, и с каждым месяцем прирост ее увеличивается. Вместе с тем растет и доля "Вымпелком-Р" в регионах. Например, в Центральном округе с июля 2001 года она выросла с 3% до 15%.

И все же темпы консолидации не столь велики, как может показаться, - доля сотового рынка (по числу абонентов), который контролируют три холдинга "Система Телеком", "Вымпелком" и "Телекоминвест", сократилась с 75% до 69%. Можно также заметить, что доля московского региона сократилась до 52%, практически подтвердив прогноз Pyramid Research (51%).

Исходя из этого следует признать важность борьбы за регионы для всех крупнейших игроков и можно предположить, что предстоящий 2002 год станет ключевым в этой борьбе, поскольку надолго определит расстановку сил в регионах и в целом по России.

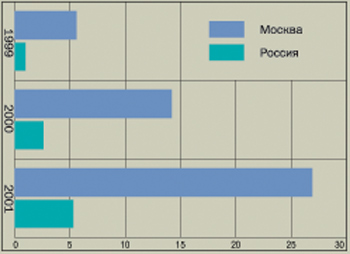

Ленинградская операция

Как известно, МТС приобрела за $50 млн. компанию "Телеком XXI", обладающую лицензией GSM на Санкт-Петербург и Северо-Западный регион, и, вложив примерно такую же сумму, за полгода развернула и запустила в декабре в коммерческую эксплуатацию сеть GSM в Санкт-Петербурге и ряде регионов Северо-Запада (Мурманске, Вологде, Архангельске, Новгороде). Тем самым завершен период монопольного существования "Северо-Западного GSM" на этом рынке.

РИС. 3. КОЛИЧЕСТВО БАЗОВЫХ СТАНЦИЙ ОПЕРАТОРОВ GSM В СЕВЕРО-ЗАПАДНОМ РЕГИОНЕ

Ситуация в Санкт-Петербурге резко изменилась с приходом второго оператора GSM, хотя на первый взгляд она в некоторых деталях повторяет московскую, например по соотношению числа базовых станций. Еще до запуска сети МТС в Санкт-Петербурге в коммерческую эксплуатацию "Северо-Западный GSM" начал предусмотрительно снижать цены. Но МТС принесла с собой принципиальные новинки: посекундную тарификацию локальных звонков после первой минуты, безлимитный тариф, тарификацию с 10-секундным интервалом и тариф $0,01/мин при исходящих внутрисетевых звонках.

В течение декабря МТС удавалось набирать по тысяче с лишним абонентов ежедневно, поэтому можно ожидать, что уже в 2002 году филиал МТС займет на рынке Санкт-Петербурга заметное место, хотя и не догонит "Северо-Западный GSM" по доле рынка.

Леонид Рейман практически подтвердил, что в 2002 году в Санкт-Петербурге появится третий лицензиат GSM, и, учитывая заявления "Вымпелкома", высока вероятность, что именно этот оператор окажется ее получателем. Таким образом, ситуация на рынке Санкт-Петербурга вновь обострится и некоторые аналитики уже сейчас высказывают опасения, что если операторы не будут действовать предельно осторожно, не поддаваясь на возможные провокации и не ввязываясь в тарифные войны, то в худшем случае рынок может оказаться разрушенным, а в лучшем - все действующие на нем компании недополучат прибыль.

Также можно предположить, что 2002 год окончательно переведет во второй эшелон компанию "Дельта Телеком" и зафиксирует маржинальную позицию компании Fora Telecom.

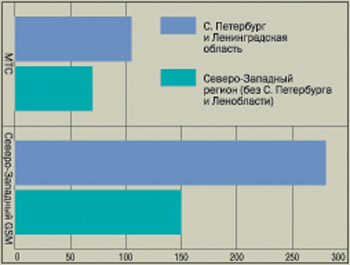

Стандарты сотовой связи

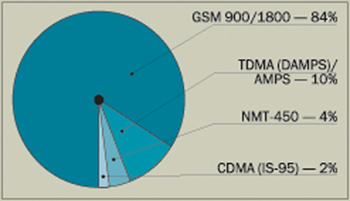

Говоря о стандартах следует признать, что GSM закрепил свое лидерство на рынке сотовой связи России. Доля абонентов GSM в 2001 году постоянно возрастала на фоне сокращения долей других стандартов: NMT, DAMPS. Лишь доля CDMA осталась практически неизменной, однако по-прежнему крайне незначительной.

Новые технологии, такие как GPRS и 3G, в 2001 году продемонстрировали типичный случай фальстарта.

GPRS. "Мобильные телесистемы" успели включить и выключить GPRS в своей московской сети, "Соник Дуо" обещанный еще в 2000 году GPRS так пока и не запустил, отложил запуск уже смонтированной сети GPRS украинский "Киевстар". "Северо-Западный GSM" даже не рассматривает перспектив внедрения GPRS. И только "Вымпелком" ведет осторожное "опытно-коммерческое" тестирование новой технологии, но "на вторичной основе", выставив абсолютный приоритет оказанию речевых услуг.

Причина, по мнению авторов, в том, что поставщики оборудования втянули операторов в проект, стоимость которого последними была недооценена - для того, чтобы обеспечить качественные коммерческие услуги GPRS, например в Москве, требуется не только приобрести собственно оборудование GPRS (что было сделано, например, компанией МТС), но и построить еще одну сеть GSM, примерно с тем же числом базовых станций, получить под нее примерно такой же частотный ресурс, или, по крайней мере, заметно увеличить емкость каждой из имеющихся в сети базовых станций. И это при том, что все финансы операторы направляют на региональное развитие, что частотный ресурс в Москве "на вес золота", что не очень ясна коммерческая модель оказания услуг GPRS и совсем не ясна модель спроса на услуги GPRS.

Из всего этого можно попытаться вывести прогноз: в 2002 году в России не следует ожидать качественного и полноценного предоставления услуг GPRS в Москве ни одним из ведущих операторов. Разве что "Сонник Дуо", пока у него есть свободная емкость, мог бы попробовать оказывать услуги GPRS, как это пробует делать МТС в Санкт-Петербурге. "Вымпелком", похоже, готов опровергнуть столь мрачный прогноз, сообщалось, что компания намерена запустить GPRS в коммерческую эксплуатацию уже в первом квартале 2002 года.

3G. То же, что о GPRS, можно сказать и о сетях 3G, с той только поправкой, что еще и лицензии в России не выдаются, серийные терминалы не выпускаются, контракты на поставку оборудования пока не подписаны, и сети пока не развернуты. Прогноз: кроме экспериментов в области 3G, в 2002 году в России ждать больше ничего не следует.

РИС.4. ДОЛЯ СТАНДАРТОВ СОТОВОЙ СВЯЗИ НА РОССИЙСКОМ РЫНКЕ. ДОМИНИРОВАНИЕ GSM СООТВЕТСТВУЕТ СРЕДНЕЕВРОПЕЙСКОМУ УРОВНЮ

IMT-MC. Вновь эксперимент. Причем, в отличие от UMTS, в мире эти эксперименты повторять практически никто не собирается. Первый оператор стандарта IMT-MC запущен в Румынии, что наводит на размышления. Пока это начинание останется в рамках МСС и "Дельты", пока не начнется повальный переход на эту технологию региональных операторов, не приходится ждать, что в 2002 году новый стандарт займет заметное место на рынке России. Опасно начинать строительство сетей связи, оборудование для которых намеревается производить лишь один оператор в мире, пусть даже и столь известный, как Lucent Technologies. Не стоит ожидать дешевого абонентского оборудования от единственного производителя терминалов. Эксперимент дорогой. Только для развертывания московской сети требуется $100 млн. Кто будет рисковать подобными деньгами? Прогноз успешности - умеренно негативный.

Экс-СССР

А что происходит на пространстве бывшего СССР? Прежде всего отметим, что в 2001 году развивающимся сотовым компаниям России стало тесно в ее национальных границах.

Белоруссия. Наибольшим достижением пока что стал выигрыш МТС тендера на строительство сети GSM в Белоруссии. МТС планирует инвестировать в развертывание сети в Белоруссии до $215 млн. за 3-5 лет. Уже подготовлены документы для регистрации совместного предприятия МТС и УП "Междугородная связь", а также материалы для проведения тендера на выбор поставщика. По неофициальным данным, ряд компаний-поставщиков уже работают над соответствующими предложениями.

В Белоруссии СП "МТС" придется конкурировать с СП "МЦС" ("Мобильная цифровая связь"), которая пока что обслуживает чуть менее 120 000 абонентов. Планы МТС - набрать около 500 000 абонентов до конца 2007 года. Планы МЦС - оставить за собой не менее половины рынка. Впрочем, вероятное появление на рынке третьего лицензиата GSM может заставить всех участников пересмотреть планы своего развития.

Выходом в Белоруссию планы МТС не исчерпываются. Компания изучает возможности активного проникновения и на другие рынки бывшего СССР.

Украина. На Украине, впрочем, и без московских компаний на сотовом рынке тесно и скучать не приходится. Уже две компании-лидера "Киевстар" и UMC перевалили за миллионный рубеж по абонентам, а в целом рынок Украины - это уже более 2 400 000 человек. Хватит ли у кого-то из российских компаний (и их инвесторов) средств на приобретение "Киевстара", или для выхода на рынок будет предпринята попытка приобрести еще одну лицензию GSM и развиваться, что называется, с нуля?

Более вероятным может оказаться выход на другие рынки экс-СССР - прежде всего в Молдавию и азиатские республики.

Молдавия. За рынок Молдавии в 1999 году уже пробовал бороться "Вымпелком". Тогда из затеи ничего не вышло, но внимание к этому рынку со стороны московских компаний не ослабевает. Сейчас в республике действует ряд операторов - Moldcell (турецкие инвесторы) и Voxtel (51% France Telecom Mobile). Общее число абонентов мобильной сотовой связи - более 400 000 человек.

Сообщалось, в частности, о переговорах "ЛУКойл-Молдова" с министерством транспорта и связи Молдавии о получении лицензии для дочерней компании "Телемедиа Групп" на услуги фиксированной и мобильной связи на территории страны. В проекты планируется инвестировать $40-60 млн. за 2-3 года.

Вряд ли подобные инициативы оставляют МТС безучастной. По некоторым данным, специалисты компании занимаются активным сбором информации по рынку Молдавии.

Таджикистан. Из уже произошедших событий следует отметить получение в 2001 году компанией "Северо-Западный GSM" GSM-лицензии на предоставление услуг в Таджикистане. Созданное в августе 2001 года под эту лицензию предприятие ЗАО "TT Mobile" (75% "Северо-Западный GSM") должно заработать в феврале 2002 года. Как и для прочих предприятий "Телекоминвеста", расчетная система будет поставлена компанией "Петер-Сервис". "Северо-Западный GSM" планирует вложить $15 млн. собственных средств, также сообщается, что Европейский банк реконструкции и развития (ЕБРР) готов дать льготный кредит в $15 млн. для развития сотовой связи в Таджикистане.

Рынок Таджикистана представляет широкое поле деятельности для сотовой связи, поскольку проводная связь едва ли не отсутствует, проникновение составляет 4 телефона на 100 человек. Вряд ли делу серьезно поможет ссуда в размере $13 млн., выделенная ЕБРР.

Сотовая связь в республике представлена двумя действующими операторами "Таджиктел" (TDMA, 600 абонентов) и "Сомонком" (GSM, 500 абонентов), также лицензию GSM имеет оператор GSM Millenium, который пока не развернул собственную сеть. Кстати, среди акционеров "Сомонком" можно увидеть еще одно "знакомое лицо" - компанию MCT Corp. (70% акций), активно действующую и на российском рынке.

Аналитики оценивают рынок как слабый, в частности, оценка емкости столичного рынка Душанбе не превышает 60 000 абонентов в ближайшие годы.

Узбекистан. Развитый рынок по сравнению с таджикским, хотя и здесь проникновение пока что не превышает 0,5%.

В частности, узбекско-американское СП Coscom вложило в свою сеть на базе оборудования Alcatel-Motorola более $18 млн. и планирует в ближайшие три года потратить еще около $50 млн. В 2002 году коммутационная емкость компании сможет обеспечить работу до 120 000 абонентов. Из игроков, знакомых нам по рынку России, здесь также присутствует MCT Corp. (51% акций).

Daewoo Central Paging Co. - еще один оператор GSM. В 2001 году компания заявила, что намерена инвестировать в развитие сети $30 млн., которые будут затрачены на приобретение коммутатора на 100 000 абонентов и 36 базовых станций у компании Huawei. Абонентская база компании составляет около 50 000 человек.

Связь стандарта TDMA (DAMPS) представляет в Узбекистане "Уздунробита", оператор с большим охватом территории.

В 2001 году в Узбекистане стартовала система Perfectum Mobile, предоставляющая услуги связи по технологии CDMA на базе оборудования LG Electronics. В ее планах - обслуживать до 30 000 абонентов в Ташкенте. Еще один "адепт" CDMA в Узбекистане - компания Rubicon Wireless Communications, ранее развивавшая сеть AMPS, а теперь намеревающаяся вложить в развитие сети CDMA до $80 млн. долларов.

Весной 2002 ожидается проведение Узбекским агентством почты и телекоммуникаций первого аукциона по распределению частот в диапазоне 2 ГГц и выше, в частности, для создания систем 3G.

Казахстан. C населением 15,8 млн. человек, Казахстан - лидер среди среднеазиатских республик по обеспеченности сотовой связью, которая достигает в стране более 3%. Ударником является компания "Казахстан-GSM" (51% Turkcell), вложившая только в 2001 году до $16,4 млн. в развертывание сети на базе оборудования Ericsson емкостью более 650 000 абонентов, обслуживающая уже около полумиллиона абонентов (из них около 80% работают по предоплате). Развивается и второй оператор GSM - "Картел", число абонентов которого почти в 5 раз меньше. Аналоговая сеть "Алтел" стандарта AMPS обладает и вовсе незначительным числом абонентов.

Инвесторы

Следует признать, что несмотря на явное оживление российского рынка телекоммуникаций, на него не пришли крупные иностранные инвестиции (крупными будем называть инвестиции от $300 млн.). Тем вероятнее появление таких инвесторов в 2002-2003 году.

К иностранным инвесторам Deutsche Telekom, Telia, Telenor, Sonera, MCT в 2001 году прибавилась еще одна компания из Скандинавии - шведская Tele2, которая приобрела российский бизнес компании Millicom.

Появился и крупный российский инвестор - холдинг "Альфа-Группа", с которым в начале 2001 года заключил сделку "Вымпелком". Общий объем инвестиций в проект расширения региональной сети "Вымпелкома" составит $530 млн., из которых $337 млн. - это результат привлечения инвестиций в итоге сделки между "Альфа-Группой" ($220 млн.), "Вымпелкомом" и Telenor (здесь речь идет об опционах на общую сумму $117 млн.). В 2002 году не исключен выход на рынок сотовой связи группы "Менатеп" и компаний нефтегазовой отрасли.

Не может не тревожить информация Минэкономразвития о том, что на переговорах с ВТО Россия требует ограничить долю иностранных участников практически на всех телекоммуникационных рынках, включая рынок сотовой связи. Доля иностранного участия в уставном капитале или голосующих акциях компаний, оказывающих услуги на основе арендованного оборудования, не должна превышать 25%, а в уставном капитале оператора, оказывающего услуги на основе собственных средств, не должна превышать 49%. Если предложение реализуется, это может негативно сказаться на темпах развития сотовой связи в России. Например, Гарт Селф (MCT Corp.) считает, что "успехи, которых Россия достигла за последние 7 лет, стали возможны именно благодаря тому, что отсутствовало ограничение на долевое участие иностранных компаний в российских операторах". Похоже, подтверждается позиция Л. Реймана, который еще в сентябре 2001 года заявлял, что для "рынка телекоммуникационных услуг в РФ присоединение к ВТО не полезно".

Ряд крупных инвесторов уже критически отозвались о такой позиции, в частности, Йоран Олсон (Telenor) заявил, что иностранные инвесторы, работающие на рынке телекоммуникаций России, пересмотрят условия финансирования российских проектов. Напомним, что Telenor за последние годы вложила в российскую связь более $200 млн. и контролирует сейчас 25% "Вымпелкома".

***

В целом, развитие сотовой связи в России частными компаниями намного опережает планы (см. "Планы и прогнозы") Министерства по связи и информатизации. В обнародованной в декабре 2000 года Концепции развития российских телекоммуникаций до 2010 года ожидалось, что число пользователей мобильной связи к 2005 году возрастет до 9,24 млн. (и до 22,2 млн. к 2010 г.). Уже очевидно, что первый барьер будет взят еще весной 2002 года, да и для набора 22,2 млн. абонентов не придется ждать семь лет.

Александр Бойко

Инфобизнес

|

|